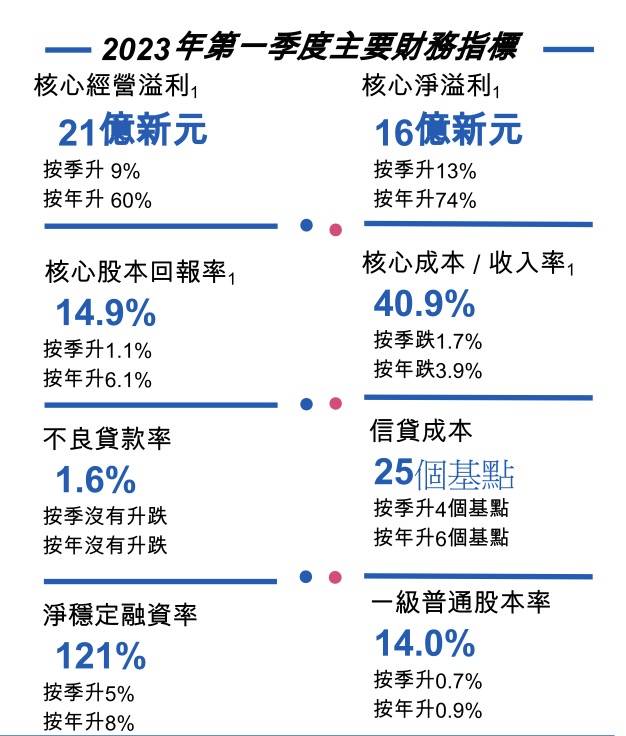

大華銀行:2023年第一季核心淨溢利創歷史新高

大華銀行集團在2023年第一季的核心淨溢利創16億新元 (93億港元) 的歷史新高,較去年同期上升74%,持續的收入增長帶來穩健的業務表現。在2023年第一季表現受惠於批發銀行、環球市場及零售銀行業務增長所帶動。投資氣氛改善,致使財富管理費用按季大幅反彈,信用卡費用亦延續增長動力。

信貸成本在2023年第一季維持在25個基點,符合預期;而不良貸款率維持於1.6%的穩定水平。集團的資產負債表保持穩健,流動性充裕,普通股權一級資本比率(CET1)處於14.0%。

整合花旗集團業務進度理想

大華銀行副主席兼行政總裁黃一宗表示:「近期美國及歐洲銀行業的動盪,導致市場波動及投資者進一步關注環球增長前景。在充滿挑戰的經營環境下,本行審慎的管理及聚焦長遠業務發展的策略為我們帶來優勢。我們在核心業務及多元化增長因素帶動下,在季內刷新溢利紀錄。我們亦專注強化資產負債表,以持續支持我們的客戶度過不同的市場週期。

我們整合花旗集團業務的進度理想,繼完成收購馬來西亞、泰國及越南業務後,收購印尼業務的交易可望按進度在今年年底前完成。隨著本行擴大區內業務規模,我們將繼續增強業務方面的投資及建立夥伴關係。

亞洲今年將有望實現增長,本行具備把握區內經濟復甦的機遇,在穩健的資本及流動性狀況支持之下,實現強勁的資產負債表現。」

2023年第一季與2022年第四季比較

2023年第一季核心淨溢利為15.8億新元(91億港元),再次創下歷來最高的季度紀錄。計入一次性支出後,淨溢利上升31%至 15.1億新元(87億港元)。

淨利息收入下跌6%至24.1億新元(139億港元),主要受季內日數較少及淨息差下降的影響。剩餘流動性投入優質資產,以及融資成本增加,導致淨息差回落至2.14%。淨費用收入錄得雙位數字增長,上升14%至5.52億新元(32億港元),因為投資氣氛改善帶動財富管理費用回升,以及貸款相關費用從對上一季的低位反彈。受本集團在三個市場收購花旗集團的零售銀行業務所帶動,信用卡費用的增長動力得以延續。

其他非利息收入增加至5.63億新元(33億港元)。受惠於對沖需求上升,與客戶相關的財資管理收入亦創新高。交易及流動性管理活動的表現改善,刺激交易及投資的收入升至歷來最高水平。

總核心經營支出較對上一季增加2%,但升幅低於強勁的收入增長,成本對收入率改善至40.9%。集團持續透過投資去建立業務營運能力,以推動業務策略計劃,同時維持成本控制。

由於特定準備金下降,致使準備金總額下跌8%。然而,集團採取審慎策略決定增加一般準備金。