SAS:79%銀行視「信用風險轉型」為首要任務

由SAS Institute及全球風險專業人士協會 (GARP) 攜手進行的最新調查The Value of Credit Risk Transformations and the Role of AI,訪問來自全球金融機構的信用風險行政人員及從業員,藉此了解信用風險轉型 (CRT) 的現況,以及銀行在實現信用風險轉型項目時所面對的相關挑戰。

疫情、地緣政治威脅、通貨膨脹及供應鏈危機

疫情、地緣政治威脅、通貨膨脹及供應鏈危機等因素導致經濟不穩,銀行需進行主要的信用風險轉型,以改善其信用風險模型及決策力。不過,事實證明在這個充滿技術動盪及眾多新興數碼競爭對手冒起的市場環境中,信用風險轉型對銀行而言是極為艱鉅的任務。

SAS歐洲、中東及非洲地區風險諮詢首席決策師Zeynep Salman表示:「經濟壓力及日新月異的客戶行為及期望,促使銀行尋求嶄新的數據來源及更靈活的信用風險模型及決策,進一步了解客戶行為,並接觸以往較少使用金融服務的客戶群。」

鑑於近日經濟及科技發展對金融機構造成的重大影響,SAS-GARP的調查旨在說明這些因素如何影響其核心信貸功能。調查結果顯示,儘管銀行急需將信貸決策及其運營更廣泛地進行數碼化,仍有超過一半受訪者表示(52%),他們的目標是實現「實體數碼化」,即保留實體分行及真人客戶聯繫,以便服務對網上支付及其他銀行服務持謹慎態度的長者客戶群。

信用風險轉型為首要任務,但欠缺藍圖

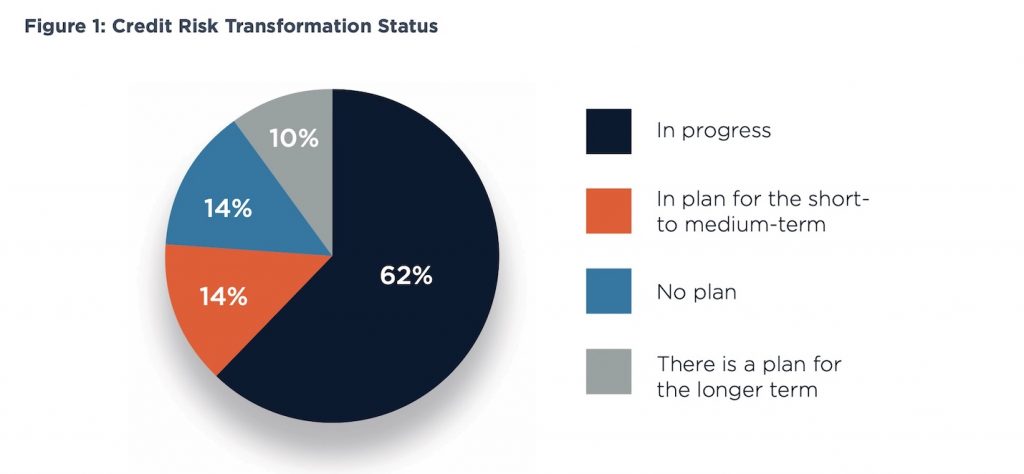

調查發現,79%受訪者指出,相較銀行其他範疇的轉型項目,信用風險轉型為他們的中度至高度優先項目。而大部分受訪者(62%)亦表示,他們的機構已經開始信用風險轉型,而只有少數受訪者表示將計劃在中短期內(14%)或較長的時間後(10%)才開始轉型,有14%則表示目前暫沒有轉型計劃。在實踐信用風險轉型的機構中,62%受訪者預計其完成進度目前少於一半,而超過一半(55%)預期他們的機構將於兩年內完成轉型,只有小部分受訪者(11%)表示,有轉型的計劃但尚未展開。

在銀行衡量信用風險的重要性方面,調查發現,近四分之三(72%) 受訪者將優化信用決策視為其信用風險轉型的主要目標,緊隨其後的是IT 基建現代化(68%)及更完善的數據管理(53%)。

以上調查數據顯示銀行業將信用風險轉型視為首要任務,但各機構正處於不同的發展階段。這現象反映,目前銀行沒有確立的信用風險轉型藍圖可循,但有迫切的需要去實踐轉型項目。

先進數據分析技術為最大挑戰

調查發現,先進數據分析技術如人工智能及機器學習 (48%)是金融機構面對的首要問難題,其次是自動化及簡化流程(47%)、更好完善的客戶數據管理(45%)、信貸決策優化(42%)、增強技術(38%) 及更好卓越的效能表現監控(36%)。

一般認為,銀行在使用尖端數據分析技術去解決信用風險,往往落後於其他範疇。但調查發現,大部分銀行現已或計劃於12 個月內使用這些技術,以符合監管報告要求(54%)。此外,人工智能及機器學習已被廣泛應用在信用風險功能,最常見的是處理自動化(62%)、優化(58%)和信用評級(58%)。

此外,調查發現,成功採用人工能及機器學習的金融機構,在多個與信用風險相關的範疇中均取得改進。超過 60%受訪者表示,從「預測能力評分」、「數據質量」以至「運營生產力」等領域均有改善,當中「更有卓越的商業效能表現」獲最多受訪者認同,達到70%。

信貸增長推動信用風險轉型

在現今不確穩的經濟環境中,市場普遍期望銀行收緊信貸資格,甚至限制貸款。不過,大部分受訪者(61%)表示,就信用風險轉型而言,信貸增長為首要原因動力,例如向新客戶貸款,第二位是客戶管理(50%),而收取還款及客戶還款力只排名第三(45%)。

與此同時,67%受訪者指出,數據管理是企業於信用風險轉型時優先考慮的能力,其次是模型建立/分析及策略設計的能力(66%)。

Salman總結稱:「雖然尖端技術將對銀行的信用風險決策發揮關鍵作用,但人們的專業知識亦不可缺,這才能有效優化數據分析結果。整體而言,銀行在信用風險轉型方面取得進展,但仍需在不同領域上努力,包括人工智能及機器學習的整合、改善客戶數據管理及優化信貸決策。」